Moove, empresa de lubrificantes da Cosan, adiou IPO que buscava levantar até US$ 437,5 milhões devido a condições adversas no mercado, afetando a valuation e o risco-Brasil.

A Moove, empresa de lubrificantes da Cosan, não conseguiu concretizar sua estreia na Bolsa de Nova York, adiando seu IPO. A decisão veio após meses de expectativa no mercado, que aguardava ansiosamente a primeira listagem de uma companhia brasileira desde a oferta pública inicial do Nubank, em dezembro de 2021.

A abertura de capital da Moove era vista como um marco importante para o mercado financeiro brasileiro, mas agora a empresa precisará esperar um pouco mais para realizar seu sonho de estrear na Bolsa de Nova York. A decisão de adiar o IPO pode ter sido influenciada por fatores como a volatilidade do mercado ou a necessidade de mais tempo para preparar a empresa para a listagem. A espera continua para que a Moove possa finalmente realizar sua estreia no mercado americano.

Decisão de não prosseguir com a IPO

A Cosan anunciou na noite de quarta-feira, 9 de outubro, que decidiu não prosseguir com a oferta pública inicial de ações da companhia devido às condições adversas de mercado. A empresa informou que manterá o mercado atualizado sobre o desenvolvimento deste tema.

O caminho para o IPO em Nova York

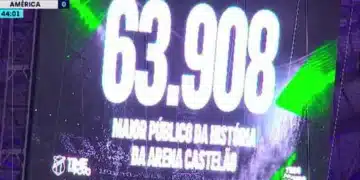

O caminho da Moove para o IPO em Nova York ganhou ares oficiais em 17 de setembro, quando a companhia protocolou o pedido para a abertura de capital da operação junto à Securities and Exchange Commission (SEC), a comissão de valores mobiliários americana. Duas semanas depois, em 1º de outubro, o grupo avançou com o projeto ao divulgar o plano de captar até US$ 437,5 milhões (cerca de R$ 2,5 bilhões) com a oferta de 25 milhões de ações, precificadas em uma faixa estimada de US$ 14,50 a US$ 17,50.

Projeção de precificação e valuation

Com essa projeção de precificação, a Cosan buscava um valuation de até US$ 1,94 bilhão para a companhia de lubrificantes na oferta coordenada pelos bancos J.P. Morgan, Bank of America, Citi, Itaú BBA, BTG Pactual e Santander. Conforme reportado pelo site Pipeline, a empresa tinha uma demanda de duas vezes a oferta, mas distribuída em ordens pequenas e em investidores com perfil de giro mais rápido, o que tornava difícil assegurar uma boa negociação do papel após a listagem.

Risco-Brasil e impacto na oferta

Um tema recorrente nas conversas finais foi o risco-Brasil. Fundos long-only que haviam acenado com ordens de US$ 30 milhões acabaram entrando com ordens na casa de US$ 2 milhões para reduzir a exposição a esse risco. Com o ciclo de juros novamente em viés de alta no Brasil e os dois terços do Ebitda da Moove ainda no País, a tese acabou não emplacando. A expectativa é que, dentro de dois anos ou a partir de uma nova aquisição, essa proporção do Ebitda mude.

Fonte: @ NEO FEED